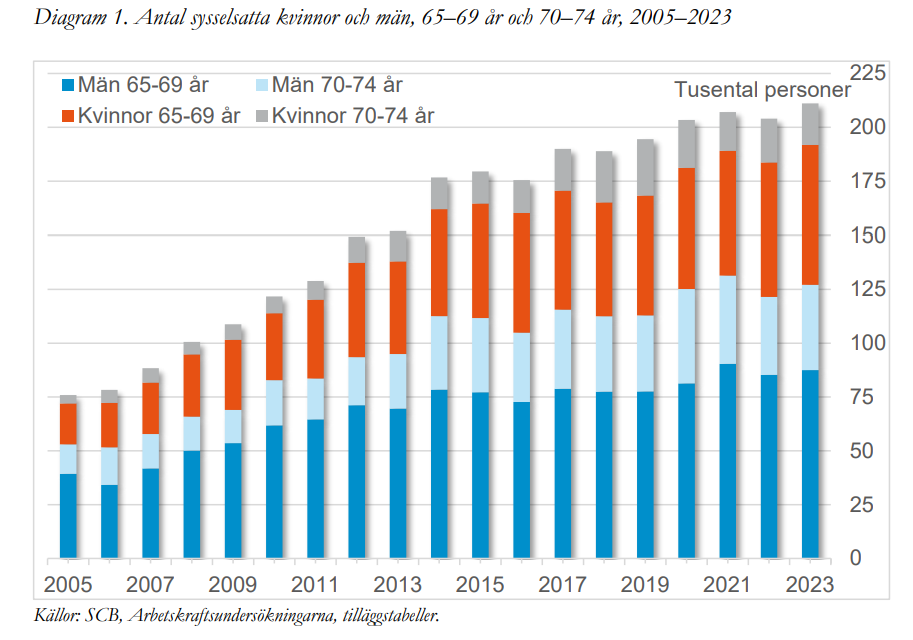

SPF Seniorerna har sammanställt intressanta siffror rörande sysselsättningen av äldre.

Siffrorna visar att antalet sysselsatta som fyllt 65 under åren 2005–2023 har ökat med 135 000 personer. Det är nästan en tredubbling av antalet sysselsatta i gruppen sedan mätningens startår 2005, då 75 000 i åldern 65 till 74 jobbade.

Källa SPF Seniorernas rapport: Fler och fler seniorer jobbar -rekord för seniorernas sysselsättning 2023,

Varför sker då den snabba förändringen?

Delvis har det att gör med att de som fyllt 65 är fler. Men det är en mindre del av förklaringen. Sett till andelen av den äldre befolkningen som arbetar har det skett en fördubbling, från cirka 10 till 20,0 procent. Organisationen kommer fram till att endast drygt en femtedel av sysselsättningsökningen i gruppen 65 – 74 år, beror på att befolkningen i åldersgruppen har ökat.

Rapportförfattarna lyfter explicit fram gynnsammare skatteregler och förändringar i lagar som reglerar arbetsmarknaden som tänkbara skäl till ökningen. Till exempel nämner de höjningen av den högsta åldern då en person har rätt att ha kvar sin anställning, den så kallade LAS-åldern. Den har ju de senaste åren höjts från 67 till 69 år.

Organisationen verkar också hålla öppet för att kan finnas ekonomiska skäl till ökningen, men de verkar inte ha hittat studier som mäter detta. Synd, med tanke på den debatt om fattigpensionärer som finns.

Rapporten försöker dock svara på hur stor del av de äldre som arbetar vidare av ekonomiska skäl. Man kan kanske se detta som en sorts replik på, eller i alla fall en motvikt till, tjänstepensionsbolaget Alecta som nyligen i sin årliga rapport lyft fram hur bra total ekonomi de flesta äldre har ( i alla fall de ”yngre äldre”).

SPF Seniorerna sammanfattar forskningsläget så här:

”Studier visar att 40–50 procent av seniorerna som jobbar vidare gör det helt eller delvis av ekonomiska skäl, och detta är vanligare bland kvinnor än bland män”

och att

”det finns en kärna på cirka 20 procent av seniorerna som yrkesarbetar som gör det huvudsakligen av ekonomiska skäl”. *

Sistnämnda bedömning ligger också faktiskt i linje med Alectas analys. När jag intervjuade tjänstepensionsbolagets pensionsekonom nyligen sa han att cirka åtta av tio jobbonärer uppger att drivkrafterna ”i första hand är den sociala stimulansen, att man trivs med sina arbetsuppgifter och att man upplever att det är bra för hälsan att fortsätta jobba”. De återstående 20 procenten höll alltså inte med om det.

Jag kan tänka mig att den ökande medellivslängden och bättre hälsan som möjliggör dessa allt längre liv också ligger bakom en del av ökningen. Om fler orkar arbeta, borde fler också fortsätta arbeta.

Det kanske också handlar om att det finns tillgång till fler arbeten där äldre trivs och efterfrågas?

Klart är att nästan alla som arbetar vidare också får ut annat än pengar. För det motiv som nästan alla angav i en ISF-rapport* från 2020 var att man fick positiv stimulans av arbetet. Hela 98 procent höll med om detta.

*Här hänvisar man bland annat till ISF:s , Inspektionen för socialförsäkringens (2020) rapport, Tidig och sen pensionering. (2020) och Pensionsmyndighetens ”Blev det som du tänkt dig? En studie bland 70–75-åringar” (2020).